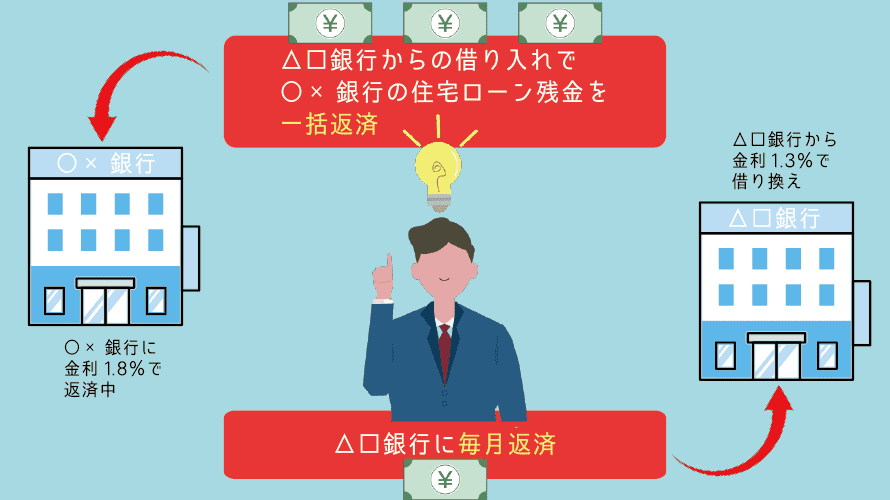

住宅ローンの借り換えとは、現在返済中の住宅ローン残金を他の金融機関から借りて一括返済することです。

借り換えは現在返済中の金利よりも安い金利の金融機関に返済先を変える事で、総返済額を減らせるメリットがあります。

借り換えのタイミングでリフォームローンを追加で申し込むことで、現在のローン残高にリフォーム資金を上乗せして借り換えすることも金融機関によっては可能です。

住宅ローン残金に新たにリフォームローンの費用が追加されることになりますが、リフォームローンの費用が住宅ローンの安い金利で借りられるのでリフォームローン単体で契約するよりもメリットがあります。

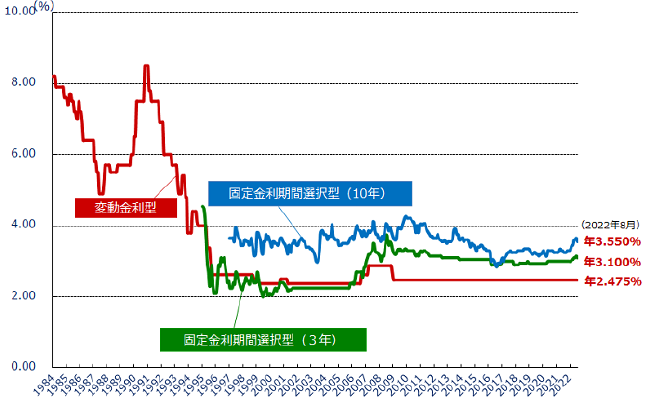

2016年に日本銀行がマイナス金利政策を行ったことにより、住宅ローンの金利もガクッと下がりました。

これによって借り換えによるメリットが出るようになりました。

また現在では各金融機関による借り換えのキャンペーンも行われており、金利面でさらにメリットが受けられるようになりました。

ただし、全ての住宅ローンが借り換えでメリットがあるわけではありません。

このページでは、リフォームローンを住宅ローンと一緒に借り換えることによるメリット・デメリットと流れ・借り換え時にかかる諸経費・注意点などを紹介します。

助成金算定ツール

興味ある箇所をタップ

リフォームローン借り換えのメリット・デメリット

- 住宅ローンの低い金利でリフォームローンが組めるので総返済額が減る

- 毎月の返済額も減る

- 金利上昇リスクに備えられる

- 新しい団体信用生命保険(団信)に加入できる

- 返済期間が長くなる

- 事務手数料など諸経費がかかる

- 新規の借り入れよりも審査が厳しい

リフォームローンと一緒に住宅ローンを借り換える一番のメリットは、住宅ローンの安い金利を使ってリフォームローンを組めることです。

一般的にリフォームローンの金利相場は2.5%~3.5%程度と住宅ローンよりも高く設定されていますが、借り換えることで住宅ローンの1%台の金利でリフォームローンが組めることです。

これによって総返済額・毎月の返済額どちらも減ります。

住宅ローンのような大きな金額のローンでは、金利が1%違うだけで返済額に大きな違いが出てきます。

例えば、2,000万円の住宅ローンを金利2%と3%で比較した場合、総返済額の差はおよそ400万円にもなります。

現在の返済方法を変更できるのもメリットです。

現在の日本はマイナス金利政策によって低金利となっていますので、借り換え時に固定金利に変更する事で将来的な金利上昇リスクに備えられます。

また団体信用生命保険の補償を充実させることができます。

通常であれば、住宅ローン返済中の団体信用生命保険の内容を変更する事はできませんが、リフォームローンを借り換えるタイミングであれば補償内容を変更することができます。

3大疾病(がん・急性心筋梗塞・脳卒中)や、病気・ケガになった場合、一般的な団体信用生命保険ではカバーできませんので、リフォームローンを借り換えるタイミングでがん特約を付けるなどが可能です。

以上、リフォームローンの借り換えのメリットを紹介してきましたが、リフォームローンの借り換えはメリットばかりでなくデメリットもあることは頭に入れておきましょう。

リフォームローン借り換えの大きなデメリットは、返済期間が長く事と事務手数料など諸経費がかかることです。

リフォームローン単体の契約であれば返済期間は10年~15年程度になりますが、借り換えることで住宅ローン残金の返済期間です。

また事務手数料など諸経費がかかります。

事務手数料など諸経費は現在の住宅ローンを完済する手続き時に5万円程度、借り換え契約時に30万円~80万円(借り換える金額によって上下します)必要です。

事務手数料など諸経費は数十万円単位の金額になりますので、必ず頭に入れておくようにしましょう。

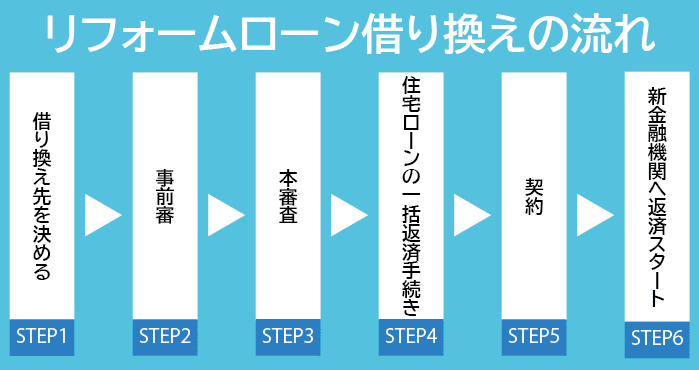

リフォームローン借り換えの流れ

- 本人確認のための必要書類

- 借り換えに関する書類

- 収入を証明する書類

- 物件に関する書類

- 団体信用生命保険書類

リフォームローンと一緒に住宅ローンを借り換える流れは上記6ステップです。

まずは借り換え先金融機関で事前審査・本審査を受けます。

事前審査・本審査に通ったら現在の住宅ローン契約先金融機関に一括返済の手続きを行います。

この時に借り入れをしていた金融機関から抵当権抹消に必要な書類を受け取ります。

実際に一括返済(振込)するのは新金融機関になりますので、一括返済の手続きのみです。

その後、新金融機関で新たに住宅ローン・リフォームローンの契約をして新金融機関にて新たに返済がスタートする流れです。

新金融機関に抵当権抹消書類など必要書類を提出して登記の手続きを行います。

実際にリフォームローンの借り換えが完了するのはスムーズに進んで一か月程度かかります。

リフォームローン借り換えシミュレーション

| 残高 | 借換前総支払額 | 借換後総支払額 | 差額 |

| 100万円 | 約123万円 | 約109万円 | 約14万円 |

| 200万円 | 約245万円 | 約218万円 | 約27万円 |

| 300万円 | 約368万円 | 約327万円 | 約41万円 |

借換前との金利差:3.5%

返済期間:7年

元利均等返済

ボーナス月併用返済なし

借入利率が期間中に変動しない場合

リフォームローン(プラス借換型)返済シミュレーション条件

リフォームローンの借り換え時にかかる諸経費一覧

| 印紙税 |

|---|

| 2,000円~60,000円 |

| 保証料 |

| 保証料とは、銀行が保証会社を利用する際に、保証会社に対して支払うものです。金利に0.2%上乗せしている金融機関が多いです。 |

| 事務手数料 |

| 30,000円~50,000円 |

| 全額繰り上げ返済手数料 |

| 数万円~数十万円と金融機関によって開きがあります。 |

| 抵当権設定費用 |

| 借入金額の0.4%程度 |

| 抵当権抹消費用 |

登記する土地・建物各1個あたり1000円 司法書士費用20,000円程度 |

リフォームローンは借り換えを有効活用しよう

スムーズに進んで一か月程度かかります。

金利や返済期間によって変わってきます。

- 借入残高が1,000万円以上ある

- 返済期間が10年以上ある

- 現在の借入利率と借り換え後の利率の差が1.0%以上ある

突発的なリフォーム時に重宝されているリフォームローンですが、住宅ローンの借り換えと一緒に行う事でさらにメリットが大きくなる可能性があります。

ただし、返済期間が長くなる点、事務手数料などの諸経費がかかる点、新規の借り入れよりも審査が厳しい点などのデメリットがある事も忘れてはいけません。

借り換え先金融機関の金利はホームページに掲載されている金利を鵜呑みにせずに、自分の状況と照らして適用される金利なのかも確認してください。

またフラット35への借り換えを考えている場合は、担保となる自宅物件が融資対象の条件を満たすかどうかの調査費用がかかることも覚えておきましょう。

#リフォームローン #住宅ローン #借り換え