外壁塗装の費用に住宅ローン減税を適用するにはサラリーマンの方であっても確定申告をする必要があります。

住宅ローン減税とは、平成21(2009)年から施行された制度で、10年以上の住宅ローンを使って住宅を購入(新築、中古住宅、増改築含む)した場合に、本来支払うべき所得税が控除される減税制度を言います。

減税額の大きいバリアフリー・省エネリフォーム対象のものに加えて、さまざまなリフォームに適用できるローン型減税があります。

ちなみに外壁塗装は省エネリフォームに分類されます。

正確には住宅借入金等特別控除と呼びますが、住宅ローン現在の方が一般的な呼び名として普及しているので、この記事でも住宅ローン減税と呼んでいます。

2022年(令和4年)からは、住宅ローン減税制度も少々修正が入りました。

今回、2025年度版の外壁塗装と住宅ローン減税制度の上記の概要記事になりますので参考にどうぞ。

興味ある箇所をタップ

1年目は確定申告が必要になる

| 適用期日 | ~平成26年3月 | 平成26年4月 ~平成33年12月※1 |

令和元年10月~令和4年12月 |

| 最大控除額(10年間合計) | 200万円※2 (20万円×10年) |

400万円※2 (40万円×10年) |

【1~10年目】 400万円 【11~13年目】 80万円 |

| 控除率、控除期間 | 1%、10年間 | 1%、10年間 | 1%、10年間(11~13年目は建物の取得価格(上限4,000万円)の2%÷3) |

| 住民税からの控除上限額 | 9.75万円/年 (前年課税所得×5%) |

13.65万円/年 (前年課税所得×7%) |

13.65万円/年 (前年課税所得×7%) |

| 主な要件 | ①床面積が50平米以上であること ②借入金の償還期間が10年以上であること |

||

※1、平成26年4月以降でも経過措置により5%の消費税率が適用される場合や消費税が非課税とされている中古住宅の個人間売買などは平成26年3月までの措置を適用。

※2、長期優良住宅、低炭素住宅の場合はそれぞれ300万円(~平成26年3月)、500万円(平成26年4月~平成33年12月)。

上記表は国土交通省のすまい給付金ページから引用したものです。

確定申告は、1月1日から12月31日までの期間の収入・支出、医療費や寄付金額などをまとめて翌年2月16日から3月15日までの1か月間の間に税務署にて申告をすることを言います。

申告する税務署の場所は、自宅の住所を管轄している税務署です。

確定申告するのは外壁塗装を行った翌年(1年目)で、2年目からは会社から受け取る年末調整の書類とともに勤務先に提出するだけで控除が適用されます。

確定申告には、事業を行っている方が行う控除金額の高い青色申告とサラリーマンの方などが簡易的に行う白色申告があります。

住宅ローン減税で確定申告する場合には白色申告で行う事です。

住宅ローン減税の確定申告書類の提出方法には『税務署窓口』『郵送』『e-Tax(国税電子申告・納税システム)』があります。

簡単に外壁塗装の確定申告(白色申告)のやり方を説明すれば、必要書類を集めて税務署にある住宅借入金等特別控除額の計算明細書に必要事項を記載して提出するだけです。

住宅借入金等特別控除額の計算明細書は国税庁ホームページからダウンロードすることも可能です。

確定申告に必要な書類

- 住宅借入金等特別控除額の計算明細書(税務署)

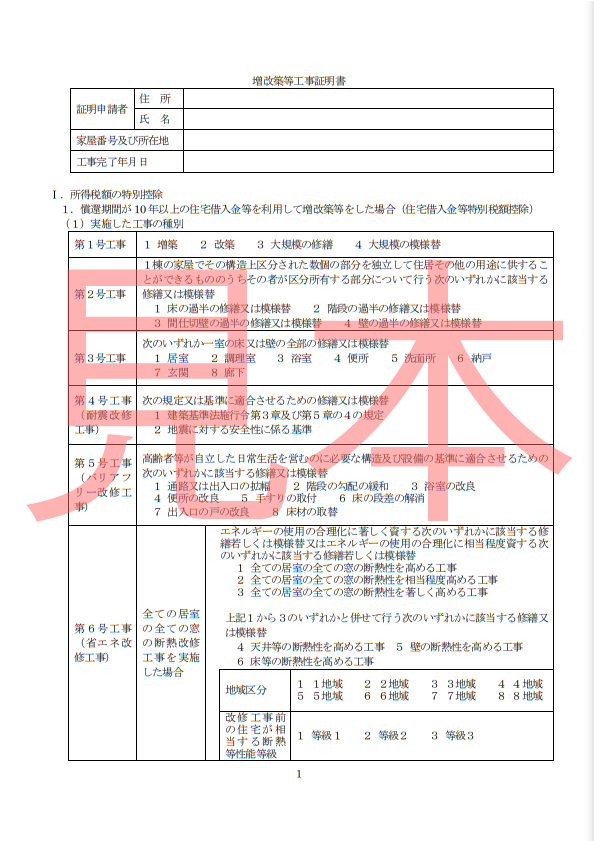

- 増改築等工事証明書(業者発行)

- 住民票の写し(市役所・区役所)

- 源泉徴収票(勤務先)

- 住宅取得資金に係る借入金の年末残高等証明書(金融機関)

外壁塗装の費用で住宅ローン減税を受けるために確定申告をする際に必要になる書類を上記に列記しました。

注意すべきは外壁塗装業者からもらう増改築等工事証明書です。

増改築等工事証明書は建築士が発行するもので業者が建築士に発行を依頼します。

増改築等工事証明書の発行には費用が15,000円ほどかかりますので、外壁塗装の費用に上乗せされるかもしれませんから、その点も契約前にしっかりと確認しておきましょう。

確定申告(住宅ローン減税)によって所得税が控除される

| 課税される所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円超330万円以下 | 10% |

| 330万円超695万円以下 | 20% |

| 695万円超900万円以下 | 23% |

| 900万円超1,800万円以下 | 33% |

| 1,800万円超4,000万円以下 | 40% |

| 4,000万円超 | 45% |

住宅ローン減税によって所得税が新築住宅は13年間控除されるわけですが、所得税は前年の所得金額によって算出されます。(既存住宅は10年間の控除)

所得税の額は所得金額に応じて加算されていく累進課税によって課税されることです。

ただし、住宅ローン減税で控除される額は毎月給料から天引きされている所得税の額が上限です。

ちなみに、住宅ローン減税によって控除された額は、還付金として申告してから1~2ヵ月後に指定された口座へ振り込みがあります。

振り込みが完了すると、国税還付金振込通知書というハガキが届くことです。

住宅ローン減税の控除額計算方法

では、外壁塗装によって受けられる住宅ローン減税の額を計算してみます。

補助金:なし

返済期間:10年

金利:2.5%

毎月の返済金:9,426円

年収:500万円

所得税:13.85万円(500万円-264万円(基礎控除38万円+給与所得控除154万円+社会保険料控除72万円))×10%ー控除額9.75万円)

《1年目》

100万円×1%=10,000円

《2年目》

(100万円−113,112円(9,426円×12カ月))×1%=8,868円

《3年目》

(100万円−226,224円(9,426円×24カ月))×1%=7,737円

赤字の額が住宅ローン減税で受け取れる還付金です。

各自治体から外壁塗装による補助金が受けられる場合には補助金分をマイナスした金額が住宅ローン減税に適用される金額です。

外壁塗装で住宅ローン減税を受けるための条件【令和6年度税制改正】

- リフォームローンで外壁塗装を行うこと

- 自らが居住する住宅であること

- 住宅ローンの適用を受ける年の年収が3,000万円以下であること

- 床面積が40平方メートル以上あること

- 住宅ローンの借入期間が10年以上であること

- 外壁塗装工事費が100万円以上であること

- 耐震基準に適合していること

- 外壁塗装費用の総額のうち、居住用部分のリフォームにかかる費用が1/2以上であること(併用住宅の場合)

- 外壁塗装後の居住開始日が平成21年1月1日から令和7年12月31日の間であること

- 外壁塗装の日から6ヶ月以内に居住し、適用を受ける各年の12月31日まで引き続いて住んでいること

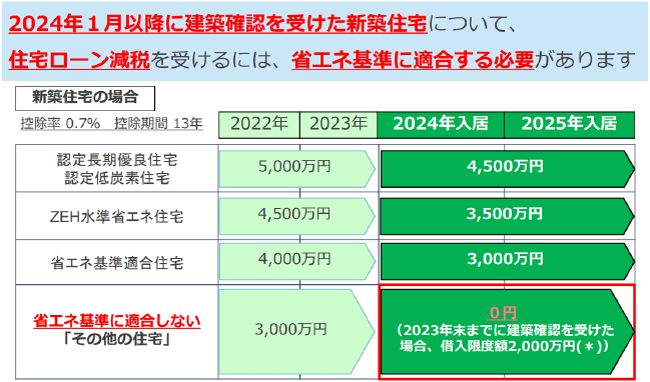

- 省エネ基準に適合した住宅であること※NEW

外壁塗装の費用を住宅ローン減税による制度を利用するためには建築基準法第2条第14号に規定する大規模の修繕に該当する必要があります。

具体的には上記の条件を全て満たしている必要があります。

なお令和6年度には税制改正され、省エネ基準に適合した住宅であることが条件として加わりました。

2024年1月以降に建築確認を受けた新築住宅について住宅ローン減税を受けるには省エネ基準に適合する必要があります。(住宅ローン減税の申請には省エネ基準以上適合の『証明書』が必要になります)

省エネ性能に応じて住宅ローン減税の借入限度額が異なるようになりました。

外壁塗装にまつわる住宅ローン減税のよくある質問

正しく外壁塗装の費用を確定申告することで適用されます。

増改築等工事証明書

住民票の写し

源泉徴収票

住宅取得資金に係る借入金の年末残高等証明書

・マンションなど区分所有部分の床、階段又は壁の過半について行う一定の修繕・模様

替の工事

・家屋の居室、調理室、浴室、便所、洗面所、納戸、玄関又は廊下の一室の床、壁の全

部について行う修繕・模様替えの工事

・耐震改修工事

・一定のバリアフリー改修工事

・一定の省エネ改修工事

※借入限度額2,000万円、控除期間10年間、控除率0.7%

ローン減税の控除できる上限額のどちらか多い方です。

外壁塗装1年目は確定申告して住宅ローン減税を活用しましょう

外壁塗装でも住宅ローン減税が活用できるのであれば少々面倒でも1年目の確定申告は行っておくべきでしょう。

住宅ローン減税に関してもきちんと対応してもらえるように、外壁塗装業者はしっかりとしたところを選ぶ必要があります。

なお、住宅ローン減税以外でもお得に外壁塗装する方法として別ページで『外壁塗装の助成金(補助金)都道府県別一覧』もありますので、参考にどうぞ。

住宅ローン減税についての対応面も含めて業者を選ぶことをおすすめします。

#外壁塗装助成金 #屋根塗装助成金 #外壁塗装補助金 #屋根塗装補助金 #確定申告 #住宅ローン減税 #リフォーム